半岛彩票

Global supplier of film equipment— 公司动态 —

半岛彩票:【IPO价值观】如鲲新材核心专利比重不足50%应收账款规模翻倍增长;一体成型电感供不应求龙头厂商加速AI服务器产品验证出货

2024-12-05 03:11:37 来源:半岛彩票入口 作者:半岛彩票登陆6、【每日收评】集微指数涨4.13%,兆驰股份上半年扣非净利润同比增长32.27%至40.23%

在近期大量锂材企业终止IPO背景下,上海如鲲新材料股份有限公司(简称“如鲲新材”)成为目前为数不多仍在坚持IPO的企业之一,不过分析发现,如鲲新材也与产业链企业一样,陷入了激烈的价格战当中,正面临业绩、毛利率、产品售价持续下滑风险。

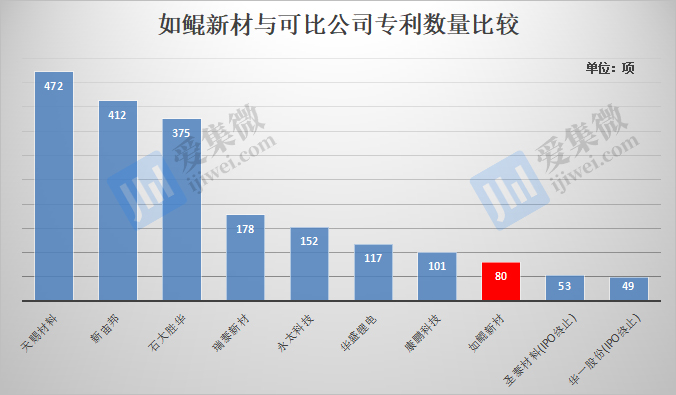

在回复上交所问询中,如鲲新材称,公司掌握的核心技术将成为其维持核心竞争力的手段之一,但截至2023年末,如鲲新材持有80项专利,不及已上市可比公司,其中16项专利与主营业务及核心技术无关,26项为非核心专利,其创新能力不免受到市场质疑;同时,伴随2023年下半年开始导入比亚迪供应链体系,其应收账款规模随之飙升,预计未来有进一步增长的风险。

如鲲新材掌握了数十种新能源电池电解液材料的制备工艺,产品覆盖三元电池体系、磷酸铁锂电池体系、钴酸锂电池体系,并在动力电池、储能电池、消费电池中均得到了应用,合作客户包括天赐材料、新宙邦、瑞泰新材、浙江中蓝、香河昆仑、珠海赛纬、宁德时代、比亚迪、ATL、珠海冠宇等。

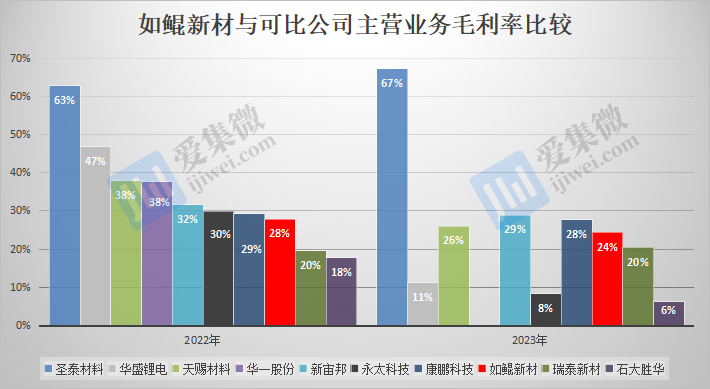

行业周知,核心技术及创新能力是维持公司高毛利的重要支撑,作为专注于电解液新型材料研发的企业,如鲲新材2020年-2023年主营业务毛利率分别为30.8%、36.07%、27.85%、24.39%,呈快速下跌趋势,且低于多数可比公司表现,如鲲新材的核心技术及创新能力不免受到市场质疑。

根据公开数据,至2023年末,如鲲新材合计持有专利80项,其中境内发明专利34项,国际发明专利12项,实用新型专利34项。从专利数量上看,如鲲新材并无优势,低于所有已上市可比公司,仅领先于已终止IPO的圣泰材料以及华一股份。

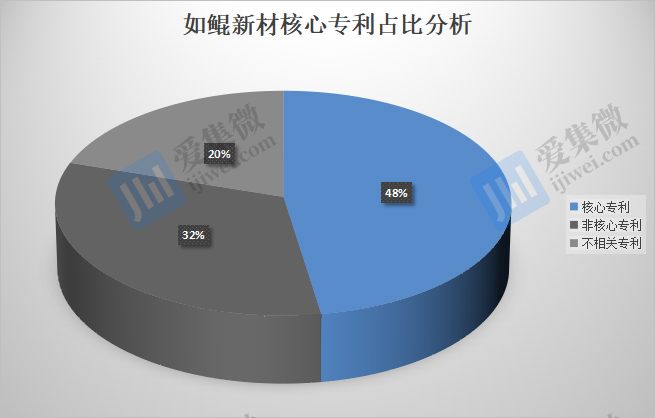

值得一提的是,如上80项专利中,有1项发明专利、15项实用新型专利为子公司山东物竞被收购前申请的专利,与如鲲新材主营业务和核心技术不存在相关性。剩余的64项专利中,仅有17项发明专利、13项实用新型专利、8项国际专利与如鲲新材的9项核心工艺技术直接相对应,这意味着,如鲲新材的核心专利占比仅为48%。

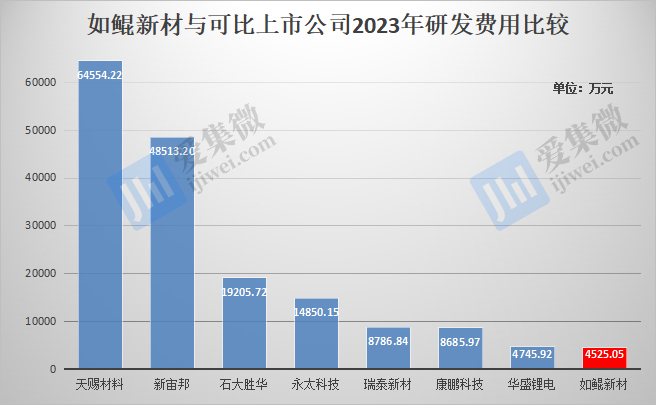

核心技术占比低,或与其研发投入规模较低有关。数据显示,如鲲新材2023年研发费用为4525.05万元,仅领先于圣泰材料以及华一股份,低于其他可比上市公司。

其中,第一大创收产品LiFSI(液体)仅有一项核心专利与其直接对应,该产品2021年-2023年销量分别为682.4吨、2798.80吨和5311.62吨,分别实现营收8096.04万元、27684.59万元、27098.09万元,占主营业务营收比重分别为12.05%、34.03%、34.38%。

从数据看,LiFSI(液体)2023年销量同比几乎翻倍,但售价较2021年暴跌57%,毛利率也由2021年的48.68%降至2023年的14.23%,是旗下四大产品线中跌幅最大的一个品类,导致该品类创收能力大幅下降,未来若无新的创新技术支撑,如鲲新材核心创收业务LiFSI(液体)或失去其市场竞争力。

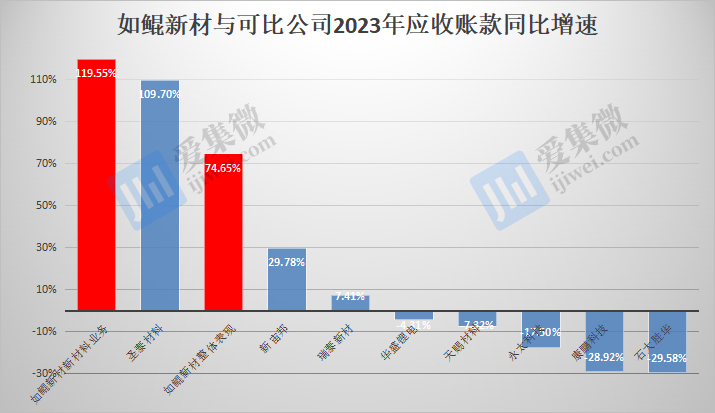

2021年-2023年,如鲲新材应收账款分别为13039.98万元、10213.78万元、17838.33万元,从规模上看,虽然于2022年同比下降21.67%,但2023年同比增长74.65%,增速仅次于圣泰材料,但大幅领先于其他可比公司。

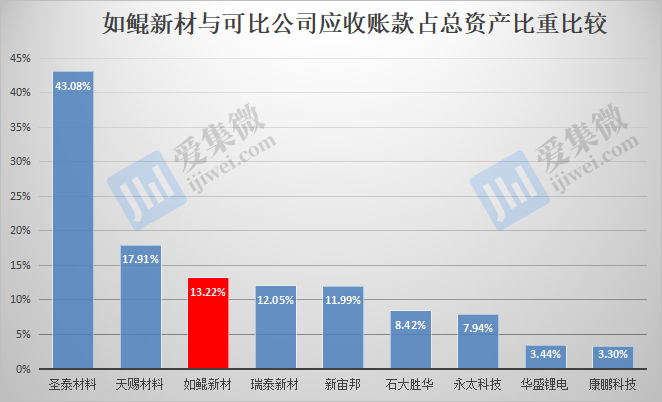

受应收账款规模激增影响,如鲲新材应收账款占总资产比重已由2022年的8.75%提升至2023年的13.22%,与可比公司相比,仅低于圣泰材料、天赐材料两家公司。行业周知,供需行情逆转导致市场供过于求,为降低经营风险,2023年众多锂电产业链企业纷纷加速回款力度,如鲲新材表现显然有悖于市场趋势。

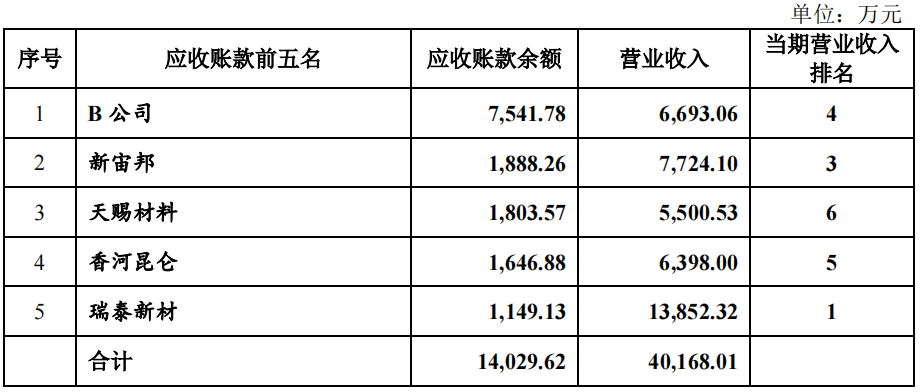

就应收账款大幅增长的原因,如鲲新材说明称,2021年度至2022年度,新材料业务应收账款占比在70%-80%之间,较为稳定。2023年末,新材料业务应收账款余额占比升高,主要系2023年新增客户B公司(比亚迪)第四季度采购量较大且信用政策为“到票月结90天,50%以3个月电子债权凭证结算,50%以3个月银行承兑汇票结算”,信用期限较长所致。

根据披露数据,如鲲新材2023年应收账款最大客户为比亚迪,年度营收为6693.06万元,排名第四,但应收账款规模却高达7541.78万元,不仅高于营收规模,还在可比公司中位列第一。

受比亚迪回款政策影响,如鲲新材2023应收账款规模直线飙升。事实上不止如鲲新材,比亚迪其他供应商也因比亚迪付款政策而普遍存在应收账款规模高的情况,如可比公司中的圣泰材料,其最大客户即为比亚迪,2021年-2023年应收账款占流动资产比重分别为38.76%、44.98%、60.93%,远高于其他可比公司,未来若比亚迪采购额增长,如鲲新材的应收账款规模或将进一步增长。

当前,在算力需求高速增长的背景下,AI芯片尤其是数据中心AI芯片将加速向高性能和大功率方向发展。中信证券分析指出,随着AI芯片功率增加,传统的铁氧体电感已无法满足大电流需求,金属软磁材料(即一体成型电感材料)的饱和磁通密度是铁氧体的2倍以上,因此具备出色的直流叠加特性,属于适合大电流的材料;同时,在性能相当的情况下,金属软磁芯片电感与铁氧体电感相比能缩小50%-75%体积。未来一体成型电感有望成为大功率AI芯片的主流电感解决方案,目前英伟达H100采用的电感即是一体成型电感。

据行业人士透露,受益于云端AI服务器和AI终端产品的用量倍增,目前一体成型电感价格在不断上涨,产品供不应求!近日,一体成型电感龙头麦捷科技也对外披露,公司一体成型电感产品订单非常饱满,供不应求,公司在产成品满足客户要求的情况下基本上会立刻发货。

一体成型电感凭借优良特性使其成为片式电感皇冠上的明珠,其具有更小的体积、更大的电流、更强的抗电磁干扰、更低的阻抗及更稳定的温升电流特性,备受AI服务器、消费电子等厂商的青睐,目前一体成型电感的渗透率在加速提升,市场需求在百亿级以上。

据第三方数据机构统计,一体成型电感市场主要由中国厂商乾坤占据近5成份额,日本TDK和美国Vishay等占据超2成份额,中国厂商麦捷科技占据超1成份额,剩余市场份额由奇力新、顺络电子、三杰瑞等多家厂商瓜分。

据了解,麦捷科技一体成型电感在技术水平和出货规模方面均位居中国厂商前列。麦捷科技在财报中也坦诚,目前公司核心产品一体成型电感的出货份额位列中国厂家第一、LTCC滤波器在技术规格及市场份额表现上均为业内领先。

对于近期一体成型电感的市场变化,麦捷科技在与投资者交流时表示,目前从公司覆盖的各个板块市场情况来看,拉货速度最快的就是AI产业,其中云侧带来了丰厚的产业机会,以数据中心、云端服务器为代表的应用场景,对大电流、高饱和的一体成型电感产品需求极高,预计云端对AI服务器较传统服务器产品的电感用量接近翻倍。

不过,一体成型电感厂商想要打入云端AI服务器,还需要得到AI芯片厂商的认证,其对产品可靠性和性能指标的要求较高。据悉,麦捷科技一体成型电感也已通过北美AI芯片龙头厂商的样品验证。

麦捷科技也对外披露,在算力服务器领域,公司针对北美大客户开发的电感产品现已通过样品验证审核,后续若能顺利进入其新品的参考设计,预计将形成新的业务增长点。

除了云端AI服务器带来的需求倍增外,端侧AI PC和手机因要增加更多的功能集成需求,其一体电感的用量也是大幅增长。一体成型电感因其优良的电气特性、屏蔽性在AI端侧领域已经得到较快速的发展,据悉三星AI手机50%以上采用一体成型电感,其他安卓系手机也在开始加大对一体成型电感的用量。

中信证券还指出,越来越多的算力需求下沉到边缘和终端,一体成型电感能凭借小型化优势可起到整体降本的效果,从而替代部分铁氧体电感的市场;加之,电源模块厂商致力于在小型化、高功率密度方面努力,使用一体成型电感替代铁氧体电感能很好地实现这一目标。

行业人士表示,有接口的终端产品例如AI手机和PC,同样由于在电流、功耗发热、体积尺寸等指标方面有较高的要求,对电感的需求量也会明显增长,其中AI PC对一体成型电感的用量增长60%左右,AI手机对一体成型电感的用量接近翻倍。

面对市场需求的快速增长,国内一体成型电感厂商纷纷加大投入,其中麦捷科技一体成型电感目前产能满产,并在积极扩产,顺络电子一体成型电感产品也开发顺利,目前已有新客户实现批量化供货。

麦捷科技表示,结合公司针对下游各大终端厂商的产品研发进展,预计多数客户将在明年陆续推出相关的AI终端产品,换机潮有望随之到来,届时公司业绩大概率从中受益。

顺络电子也表示,随着消费电子终端向轻、薄、短、小方向不断发展,终端内部的空间排布日益严苛,也就对元器件提出了进一步小型化的要求,一体成型功率电感产品具有小尺寸、磁屏蔽效果好、稳定性佳等特性,公司认为一体成型电感产品的市场将会持续快速发展,市场需求将会持续扩大。

可以显见,在AI浪潮之下,一体成型电感作为新一代电感技术产品,相关厂商在不断提升产品性能和产能的同时,有望在行业竞争中稳固有利地位。随着后续一体成型电感市场空间打开,市场应用覆盖面扩大,市场需求将会持续增长,相关龙头厂商在通过客户验证并稳定供货后将会持续受益,未来前景可期。

6月8日,顺络电子发布2024年上半年业绩预告称,预计2024年半年度实现归属于上市公司股东的净利润为36,600万元–37,600万元,与2023年上半年同比增长43%-47%;预计扣除非经常性损益后的净利润为34,600万元–35,600万元,比上年同期增长49%-53%;预计基本每股收益0.46元-0.48元。

本年2季度单季,顺络电子季度营业收入创历史新高,自公司成立以来首次单季度营收突破人民币14亿元;营收增长的同时财务状况稳健,2季度毛利率与1季度毛利率基本持平;2季度净利润实现同比和环比双增长;经营性现金流情况良好。

1、公司坚持以客户为中心,通过新兴战略市场持续拓展、基础研究持续投入和战略新产品开发扩产、人才持续激励培养和储备以及运营效率提升等一系列有效措施,实现了公司上半年的业务持续成长,为长期可持续成长奠定了基础。

2、持续投入一方面增强了公司竞争实力、增强了客户服务能力和粘性、提升了行业门槛,同时支出增加也会影响公司短期财务成果,因此公司高度重视投入整体有序可控及全局平衡,聚焦战略市场、战略客户、战略产品和基础研究,围绕业务规划贯穿全面经营预算合理管控,实现了上半年净利润的快速同比增长。

7月9日,兆易创新发布公告称,经财务部门初步测算,预计2024年上半年实现归属于上市公司股东的净利润为5.18亿元左右,与上年同期相比,将增加1.82亿元左右,同比增幅54.18%左右。预计归属于上市公司股东的扣除非经常性损益的净利润为4.74亿元左右,与上年同期相比,将增加1.99亿元左右,同比增幅72.07%左右。

兆易创新指出,经历2023年市场需求低迷和库存逐步去化后,2024年上半年消费、网通市场出现需求回暖,带动公司存储芯片的产品销量和营收增长。

经营上,兆易创新继续保持以市占率为中心的策略,持续进行研发投入和产品迭代,不断优化产品成本,公司多条产品线 年上半年公司实现营业收入约36.09亿 元,同比增长21.69%,带动净利润增长约54.18%。

7月9日,舜宇光学科技发布公告称,2024年6月,公司手机镜头出货量为1.09亿件,环比增加5.1%,同比增长19.6%;车载镜头出货量为764万件,环比减少8.4%,同比增加3.4%。手机摄像模组出货量为4162.2万件,环比减少8.5%,同比减少20.2%。

舜宇光学科技称,手机镜头出货量同比上升19.6%,主要是因为去年同期因整体智能手机市场需求疲弱而使得基数处于低位。手机摄像模组出货量同比下降20.2%,主要是因为产品结构较去年同期有所提升。

在车载光学新兴领域方面,舜宇光学科技持续在激光雷达、抬头显示(HUD)及智能车灯领域中挖掘市场机遇,加强产品布局和专利布局,寻求技术层面的差异化突破。于激光雷达方面,本集团成功研发高精度贴片式多边棱镜、多边棱镜扫描模块以及多款应用不同技术原理的收发模块。2023年,该公司新增三个量产项目,持续为激光雷达厂商赋能。在HUD方面,聚焦核心光学引擎(PGU)业务,联合产业链上下游的核心厂商,加快HUD新产品的研发和市场推广,实现多种技术路线的多元化布局,特别是AR-HUD产品于回顾年内取得良好进展。应用数字光处理(DLP)技术路线的PGU模块已于回顾年内实现量产。在智能车灯方面,已获得多个高像素大灯产品的定点项目,其中百万级像素大灯的核心镜头产品已实现量产,应用于万级像素大灯的玻塑混合微结构镜头已完成研发。同时,舜宇光学科技积极把握投影小灯市场兴起所带来的机遇,基于数字微镜元件(DMD)方案的动态投影小灯模块已经小批量供货,可实现安全警示、车窗投影、地面迎宾及椅背投影等功能。

在消费级新兴光学业务方面,舜宇光学科技进一步加深与全球各VR名主角客户的战略合作,顺利达成了关键项目的量产。同时,公司在VR近眼显示相关产品和感知与交互类镜头积极投入研发、布局关键技术与工艺,成为全球知名客户的首选供应商。此外,舜宇光学科技在AR光波导、光机及光引擎方面持续加强研发力度并提升规模化的产品制造能力,为客户提供包括AR产品光学技术综合解决方案在内的多种产品选择。

在手机镜头业务方面,面对严峻的行业形势,舜宇光学科技快速行动,采取了各项积极措施应对市场变化。第一,公司持续贯彻落实「开源」的产品策略,在与客户高频率互动的过程中快速跟进客户需求,在严峻的市场竞争中连续四年保持了手机镜头出货量全球第一的位置。第二,公司捕捉市场机遇,加大技术投入,加快新产品的开发节奏,为多个智能手机品牌厂商定制高端产品,并量产了大像面可变光圈主摄手机镜头及双群组内对焦潜望式手机镜头。第三,公司联合客户开展多项工程改善课题,以优化生产流程中的各项细节管控,获得多个客户的认可。

6、【每日收评】集微指数涨4.13%,兆驰股份上半年扣非净利润同比增长32.27%至40.23%

7月9日,沪指涨1.26%,深证成指涨1.68%,创业板指涨1.43%。成交额超7000亿,上涨股票超4200只。消费电子与半导体板块大涨,电子元件、电子化学品、光学光电子、通信设备板块涨幅居前。

半导体板块表现较好。集微网从电子元件、材料、设备、设计、制造、IDM、封测、分销等领域选取了117家半导体公司。其中,112家公司市值上涨,台基股份、晶丰明源、芯原股份等公司市值领涨;5家公司市值下跌,大港股份、必创科技、旋极信息等公司市值下跌。

海通证券认为,三中全会有望提振情绪,叠加基本面和资金面改善下半年市场中枢或上台阶,结构上关注高端制造。具体可关注具备出口竞争优势的中高端制造和引领新质生产力发展的科技制造。中高端制造方面,以汽车、家电、机械等行业为代表的中高端行业或是白马板块里面率先破局的重要主线。科技制造方面,细分领域中可关注以下领域:一是AI技术赋能推动复苏的消费电子。当前消费电子市场复苏趋势逐渐明显,23Q4/24Q1全球智能手机出货量同比增速均已转正。二是AI浪潮带动下周期回升的半导体。从产业周期看,全球半导体周期已处在明显回升趋势中。

7月8日,美股方面,三大指数涨跌不一。其中,标普500指数收涨5.66点,涨幅0.10%,报5572.85点;道指收跌31.08点,跌幅0.08%,报39344.79点;纳指收涨50.98点,涨幅0.28%,报18403.74点。

明星科技股方面,特斯拉收涨0.56%,实现九连涨;苹果收涨0.65%,微软收跌0.28%,谷歌A跌0.82%,元宇宙Meta跌1.96%,亚马逊跌0.36%,奈飞收跌0.71%。

热门中概股中,小鹏跌超5.9%,贝壳跌约4%,阿里巴巴跌约1.4%,理想跌超1.3%,百度和京东跌约1.1%,斗鱼跌超0.8%,唯品会跌约0.7%,新东方跌约0.6%,携程跌0.4%,网易跌超0.2%,而中通快递涨0.7%,B站涨超2.4%,搜狐涨超5.1%,万国数据涨超9.1%。

振华科技——7月8日,振华科技发布2024年H1业绩预告称,预计上半年归属于上市公司股东的净利润为40,000万元-45,000万元,比上年同期下降73.86%-70.59%;扣除非经常性损益后的净利润为35,800万元-40,800万元,比上年同期下降76.13%-72.79%。

大港股份——7月9日,大港股份发布业绩预告称,预计2024年上半年实现净利润2500万元至3200万元,同比下降67.29%至74.44%;扣除非经常性损益后的净利润2900万元至3600万元,同比增长36.04%至68.87%。

兆驰股份——7月9日,兆驰股份发布上半年业绩预告称,公司预计2024年上半年实现营业收入90亿元至100亿元,同比增长16.35 %至29.27%;归属于上市公司股东的净利润8.9亿元至9.3亿元,同比增长21.21%至26.66%;扣除非经常性损益后的净利润8.3亿元至8.8亿元,同比增长32.27%至40.23%。

苹果——从苹果产业链公司人士处获悉,近期该公司收到的苹果iPhone 16系列备货目标指引略有上调,上调后,iPhone 16系列今年备货目标指引为9000万部左右。另一家苹果产业链公司人士表示,苹果近期确实略有上调iPhone 16系列备货目标指引。

阿斯麦——荷兰光刻机巨头阿斯麦CEO克里斯托弗·富凯(Christophe Fouquet)表示,包括德国汽车行业在内的芯片买家需要中国芯片制造商目前投资的传统制程芯片。

小米集团——小米官方日前已经宣布,折叠屏旗舰MIX Fold 4、MIX Flip将在本月正式发布,预计具体时间会在下半月。

集微半导体产业指数,简称集微指数,是集微网为反映半导体产业在证券市场的概貌和运行状况,并为投资者跟踪半导体产业发展、使用投资工具而推出的股票指数。

集微网观察和统计了中国“芯”上市公司过去一段时间在A股的整体表现,并参考了公司的资产总额和营收规模,从118家集微网半导体企业样本库中选取了30家企业作为集微指数的成份股。

样本库涵盖了电子元件、材料、设备、设计、制造、IDM、封装与测试、分销等半导体领域的各个方面。

BOE(京东方)携多领域商显解决方案亮相InfoComm Asia 2024 以“科技+绿色”加速物联网场景赋能