半岛彩票

Global supplier of film equipment— 公司动态 —

半岛彩票:动力电池厂出海起舞这一轮锂电周期的压轴期待

2024-12-05 03:09:45 来源:半岛彩票入口 作者:半岛彩票登陆近日,多家电池厂商披露2024年中期业绩报告,汽车行业降本的压力传导至产业链上游,裹挟在“价格战”中的动力厂商寻求突破,企业的“好过”与“难过”也生动体现在财报当中。

动力电池单价持续下探,当营收下滑成为行业主基调,盈利水平却走向两端,一面是头部企业的加速上量与利润激增,一面是二、三线企业在低毛利水平下的奋力求生。

行业分层化、头部集中化态势愈发明显,业绩水平加速分化,汽车行业“淘汰赛”开启后,动力电池行业也迈入一场严格的“优胜劣汰”。

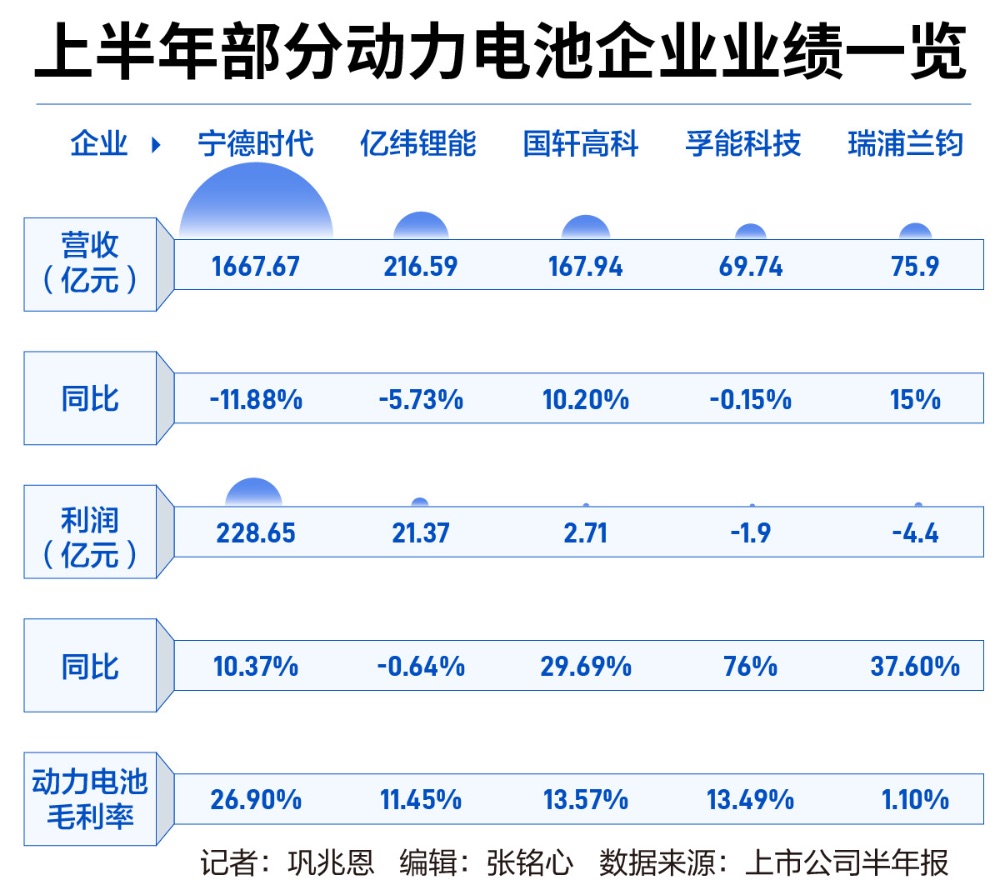

行业龙头“宁王”也不例外。2024年上半年,宁德时代实现营业总收入1667.7亿元,同比下降11.88%。其中,主营业务动力电池业务板块营收同比下滑19.2%,较为明显。

尽管这一营收规模远远甩开同行,但在动力电池价格不断走低的情况下,这已经是宁德时代连续三个季度营收同比下降。去年全年营收突破4000亿元后,宁德时代告别规模高速暴增。

在已发布半年报的几家动力电池上市公司中,仅有瑞浦兰钧和国轩高科两家上半年营收实现同比正向增长,其中,国轩高科海外地区营收同比增长80.48%,国内市场依然疲软,呈现下滑趋势。

其中,相对于储能电池与消费电池领域,动力电池业务板块收缩明显,成为拖累多家厂商整体营收下滑的“包袱”。终端市场车企价格“拼刺刀”的同时,“价格战”也同步席卷至产业链上游。

一方面,动力电池碳酸锂原材料价格持续下降,从2023年初高峰时期的60万元/吨,跌至年底的10万元/吨,在2024年上半年继续呈下滑趋势,年中节点一度徘徊在9万元/吨,国内动力电池加速推进到0.3元/Wh时代。

今年第一季度宁德时代营收出现同比下滑时,公司就曾解释称:“受到原材料成本下降、电池成本相应下行的影响,同时受季度性质,公司一季度营收同比下滑。”

另一方面,上半年国内动力电池产量是装车量的两倍,高于市场需求,行业仍然面临较大的“去库存”压力;大打“价格战”的车企们,将降本压力传导至整个产业链,尤其是占据整车成本大头的动力电池领域。

在产能过剩、供过于求且竞争愈发激烈的市场中,为抢占市场份额被更多车企选择,“以价换量”成为众多电池厂商的策略。

“锂电市场的淘汰正在加速。动力电池企业到今年年底可能不会超过40家,且明后年仍将是加速淘汰的阶段。”蜂巢能源董事长杨红新曾提出,2024年是锂电行业深度调整的元年,产能过剩、融资变差、价格“内卷”、经营遇阻等问题都在今年集中体现。

直面多家厂商中报,无论是行业龙头地位稳固的“宁王”,还是挣扎中的二、三线动力电池厂商,都告别了曾经野蛮生长的阶段,裹挟在“价格战”中奋力求生。

残酷的“淘汰赛”下,头部厂商与二三线厂商的差距逐渐拉大,企业之间的加速分化反馈到财报中,即市场份额与盈利能力的冷热不均。

中国汽车动力电池产业创新联盟数据显示,2024年1~6月,我国动力电池累计销量318.1GWh,累计同比增长26.6%;累计装车量203.3GWh, 累计同比增长33.7%。

其中,仅宁德时代一家就分走了46.38%的市场份额,上半年累计装车量达93.31GWh,几乎占据国内动力电池市场的半壁江山;比亚迪以50.51GWh的装车量位居其后,排名第二,市占率也高达25.1%。

两强格局显现,今年上半年,比亚迪与宁德时代二者相加占据了国内动力电池市场超七成的份额,较2023全年提升1.16个百分点。这也意味着,头部效益还在持续扩大,两强格局下留给二、三线动力电池企业“分食”的空间已不足30%。

抛开“冠亚军”,国内装车量前10榜单中的所有企业相加,市占率才刚刚与比亚迪处在同一水平线%的差距。

从具体企业装车量与市占率来看,一线与二、三线厂家差距愈发显著,宁德时代、比亚迪继续占据绝对的头部位置,地位稳固。

装车量成绩判若云泥,头部企业吃掉大部分“蛋糕”,也夺走了大部分利润。宁德时代上半年净利润228.65亿元,同比增长10.37%,每日净赚约1.26亿元。

反观二、三梯队中的亿纬锂能和国轩高科,即便保持盈利,但上半年净利润相加仍不及宁德时代净利润的两成,动力电池供应商生存空间被进一步“挤压”;孚能科技、瑞浦兰钧等企业还挣扎在亏损当中。

丰厚利润愈发向电池头部企业靠拢,二、三企业生存压力加大,业绩加速分化的背后是不同梯队企业盈利能力的差距。

今年以来,整车降本的压力向产业链上游传导,动力电池企业营收下滑,盈利空间有限,但宁德时代上半年动力电池系统毛利率保持在26.9%,较上年同期增加6.55个百分点。

相比之下,亿纬锂能、国轩高科、孚能科技动力电池毛利率在10%左右徘徊,与宁德时代相差约15个百分点;瑞浦兰钧动力电池毛利率上半年才转正至1.1%,远低于宁德时代动力电池业务26.9%的毛利率。

亿纬锂能董事长刘金成曾直言:“动力电池领域中,两强格局非常显著,除了市场份额以外,宁德时代和比亚迪更重要的是他们赚钱了,其他兄弟们各有各的优势,但目前也各有各的难处。”

东吴证券分析称,从成本差异角度看,宁德时代与二线元/Wh的成本差异。主要源于原材料方面采购价低,单线产能大、人工低、折旧少使得制造成本低,良率高、产能利用率高。这种成本优势将长期存在,二线电池企业难以赶超。

头部是日赚超1亿元的宁德时代长期领先,中部、尾部是裹挟在“价格战”中的二三线厂商,在不断压缩的利润空间中求生。行业分层化、头部集中化态势愈发明显,淘汰与整合步伐加快。

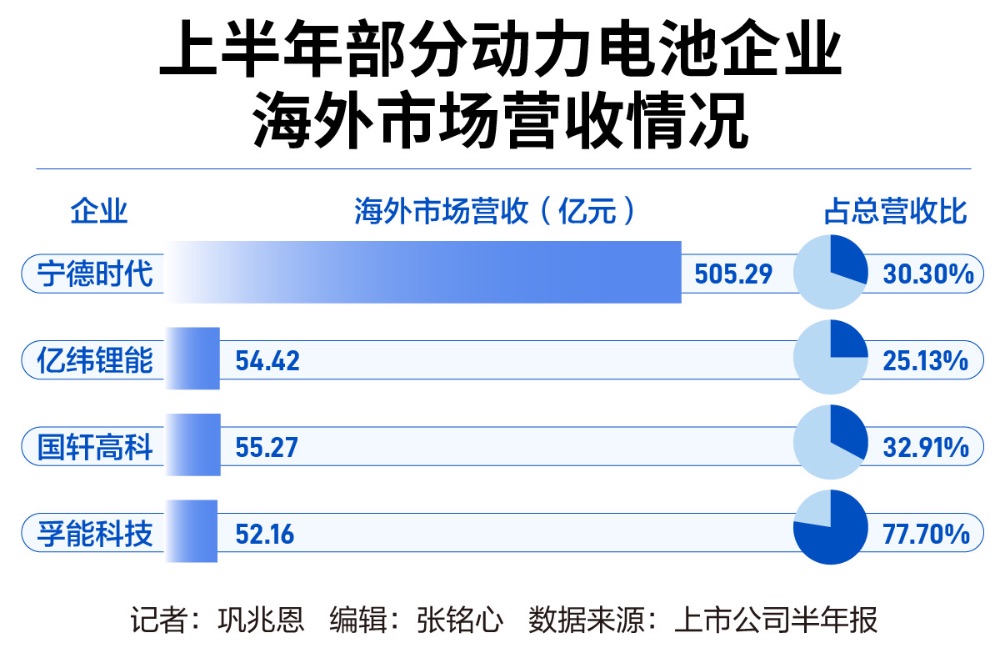

国轩高科在上半年逆势交出营收净利双增的“答卷”,海外市场在其中发挥重要作用,成为第二增长曲线.91%,同比提升12.82个百分点。

海外业务营收大幅增长的同时,国轩高科在海外市场也保持着较高的盈利能力,毛利率达21.12%,高出国内业务4.94个百分点。

宁德时代海外市场虽在上半年出现24.77%的营收下滑,但盈利能力依然不减,海外市场毛利率高达29.65%,高于国内市场约4个百分点,同比增长8.16个百分点。

“新能源汽车进入了市场驱动周期,动力电池也是如此,随着市场需求不断增长,动力电池也进入了市场驱动周期。尽管国内竞争激烈,但海外市场需求很强劲,动力电池走向海外市场将成为新的增长点。”中国汽车动力电池产业创新联盟常务副秘书长马小利曾向21世纪经济报道记者表示。

韩国市场调研机构SNE Research发布的最新全球动力电池装车量数据显示,今年上半年,全球市场动力电池装车量排行前十的企业中,中国动力电池厂商占据六席。

海外市场成为动力电池厂商新的增量市场,多位动力电池厂商“一把手”都曾明确表示,海外市场将成为企业业务拓展的新方向,高度关注海外市场谋求量利新增。

在宁德时代接下来150GWh产能扩建规划中,约一半来自海外,包括欧洲匈牙利工厂前两期项目,约70GWh。

据悉,目前宁德时代在欧洲市场份额约35%,并保持持续提升趋势。海外市场除匈牙利工厂顺利推进外,其德国工厂已获得大众汽车集团模组测试实验室及电芯测试实验室双认证,成为全球首家获得大众集团模组认证、欧洲首家获得大众集团电芯认证的电池制造商。

宁德时代董事长曾毓群日前也公开表示,将为欧洲、美国的汽车生产商和电池制造商提供技术授权服务,帮助它们启动电池生产基地,以应对气候变化、推进产业转型。

上半年在海外市场尝到“甜头”的国轩高科,上半年存量客户稳定交付,新增多家欧洲车企量产定点。海外基地建设上,美国芝加哥、密歇根、斯洛伐克等生产基地布局正在推进中,覆盖材料、电芯、Pack的海外十大基地布局初步形成。

动力电池企业加速“出海”步伐,纷纷布局海外市场,深入当地建厂成为主流方式,以寻求新的增长点。但需要注意的是,与自主品牌“出海”相同,中国动力电池企业走向海外市场也并非一片坦途,“蜂拥出海”的背后,还需面临欧美地区征收关税、法案等措施限制。

按下“出海”加速键之后,想要将海外市场第二增长曲线做得更长,将持续考验动力电池企业的海外战略节奏与应变能力。